Comment faire baisser votre taux d’endettement en 2022 ?

Vous avez trouvé la perle rare, bravo ! Mais ça coince au niveau du taux d’endettement, vous dépassez le niveau autorisé par la norme HCSF. En effet, le taux d’endettement maximal pour lequel la banque peut vous prêter de l’argent est de 35 %. Il existe une marge de 20 % des dossiers pour lesquels les banques peuvent dépasser ce taux maximal mais sous certaines conditions parfois inaccessibles pour les ménages français.

Comment se calcule ce taux d’endettement ? Et existe-t-il des astuces pour faire baisser votre taux d’endettement ? C’est parti !

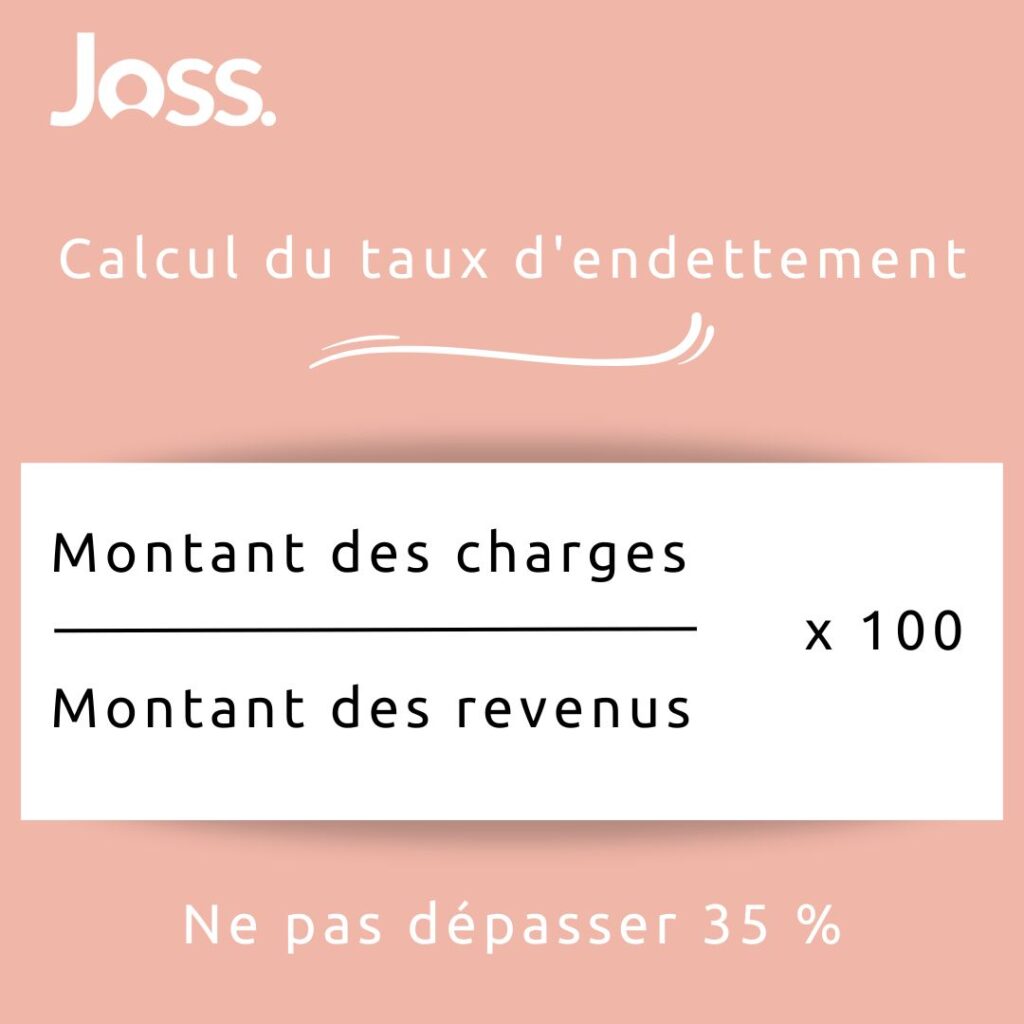

Comment sont calculés les 35 % d’endettement ?

Ne pas dépasser les 35 %. Nous répétons, ne pas dépasser les 35 % !

Pour calculer votre taux d’endettement, la formule est la suivante :

Pour connaître le montant de votre future mensualité, rendez-vous sur notre simulateur.

Nos astuces pour faire baisser votre taux d’endettement

Face à un taux d’endettement un peu élevé, nous proposons des astuces aux établissements bancaires pour optimiser votre dossier.

Astuce n° 1 : Mieux valoriser vos revenus

La règle principale du calcul du revenu est de se baser sur votre dernier avis d’imposition. Mais qui reflète vos revenus d’il y a quelques mois. Si vous avez récemment eu une augmentation : faites-le savoir ! Vos revenus retenus seront ceux de votre avenant à votre contrat de travail, ou bien à votre nouveau salaire indiqué sur vos bulletins de salaire.

De même, si vous venez de démarrer un nouvel emploi : communiquez vos revenus indiqués sur votre contrat de travail.

Et peut-être même que cette revalorisation de vos revenus vous permettra d’accéder à une meilleure grille de taux auprès de certaines banques.

Astuce n° 2 : Utiliser une partie de votre apport pour solder vos autres prêts

Si vous avez des prêts en cours, et si vous avez la possibilité de les solder : faites-le. Vraiment. Cela aura un impact considérable sur votre taux d’endettement.

Piochez dans votre épargne pour solder vos autres prêts, quitte à réduire votre apport initial prévu sur votre projet immobilier. Vous aurez moins de charges, et donc votre taux d’endettement sera optimisé.

Astuce n° 3 : Choisir la bonne assurance de prêt ainsi que les quotités d’assurance

Vous avez la possibilité d’opter pour une assurance groupe de votre banque, ou bien une assurance en délégation. Choisissez la meilleure solution par rapport à votre profil pour optimiser votre taux d’assurance (et par ricochet, votre taux d’endettement).

On pense souvent que l’assurance groupe est plus chère, mais pas forcément. Tout dépend de votre profil.

Vous pouvez également jouer sur les quotités d’assurance. Sauf si vous achetez seul. Dans ce cas, vous allez devoir vous assurer sur 100 % du prêt. Mais si vous achetez à deux, bingo, vous pouvez osciller entre 100 % et 200 % de quotités d’assurance. Si vous avez la possibilité de vous assurer à 50 % chacun, vous baisserez automatiquement vos mensualités.

Astuce n° 4 : Optimiser vos revenus locatifs

Si vous être propriétaire d’un bien locatif et que vous percevez un loyer à ce titre, vous pouvez valoriser ces revenus en fonction des banques. En effet, l’apport financier perçu tous les mois est soumis à un calcul strict en fonction des banques. Certaines banques vont considérer qu’au cours d’une année, et avec les aléas des locations, vous ne toucherez en réalité que 70 % de ces loyers. D’autres banques, plus optimistes, vont retenir 90 % de ces loyers. Dans ce cas, vous avez tout intérêt à aller vers une banque optimiste.

Astuce n° 5 : Varier les durées de prêt

Vous pouvez rallonger la durée initiale de votre prêt. Si vous rallongez la durée du prêt, vous rembourserez mathématiquement des mensualités plus faibles. Et donc, votre taux d’endettement baissera.

Vous avez la possibilité de moduler votre prêt initial dans certaines banques. Et donc de réduire la durée du prêt dans un second temps.

L’univers de l’emprunt immobilier est constitué de multiples astuces à connaître pour optimiser vos prêts. Nous vous conseillons et nous vous accompagnons sur vos projets immobiliers. Vous êtes à un clic d’en savoir plus !